新茶饮行业加速分化,蜜雪冰城、古茗凭借万店规模与强大供应链持续领跑,奈雪仍处转型阵痛,行业洗牌进入关键阶段。

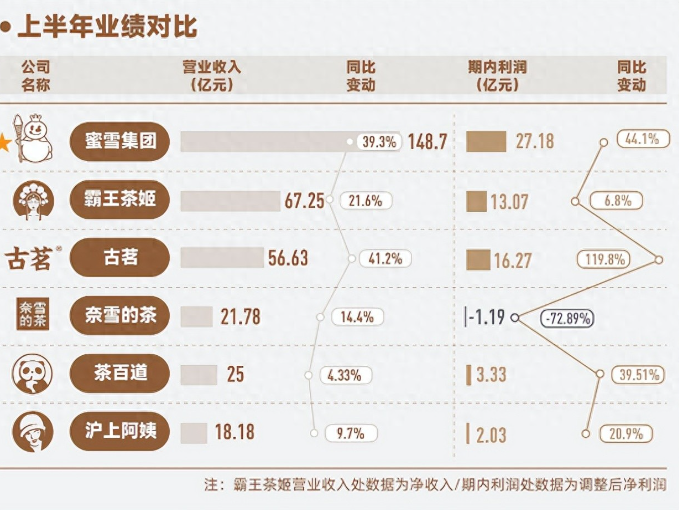

2025年上半年,新茶饮行业交出了一份充满张力与分野的成绩单。一边是蜜雪冰城、古茗等品牌以净利润数十亿元高速扩张,一边是奈雪的茶仍在亏损边缘寻求突围。数字背后,是一场从规模狂奔转向精细化运营的残酷转型,行业洗牌正悄然加速。

头部格局裂变:双雄鼎立,奈雪艰难掉队

行业格局已然清晰——蜜雪冰城和古茗成为新茶饮市场名副其实的“双雄”。

蜜雪冰城以148.75亿元营收、27.18亿元净利润稳坐行业头把交椅,同比增长均超40%,继续展现出强大的规模与盈利协同能力。

古茗则成为增长最快的黑马,净利润同比激增119.8%至16.26亿元,营收也大幅增长41.2%,展现出高效的品牌扩张与运营能力。

而曾经的高端市场代表奈雪的茶,尽管亏损收窄73.1%,却仍未实现盈利,营收下滑至21.78亿元,在“万店竞争”中陷入被动。

茶百道、沪上阿姨等品牌则稳扎第二梯队,虽增速不及头部,但盈利能力依然稳健。

万店不是终点,而是生存门槛

门店数量已成为茶饮品牌竞争力的硬指标。

截至2025年6月,蜜雪冰城全球门店突破5.3万家,半年新增近万家,持续夯实其“全球第一茶饮品牌”的地位。

古茗成为第二个突破万家门店的品牌,总数达11179家,半年新增门店数为去年同期的两倍以上,拓展速度惊人。

与此同时,茶百道、沪上阿姨等品牌虽也在扩张,但增速已明显放缓,行业正从“开店就能增长”转向“开好店才能存活”。

外卖大战:流量狂欢之后,回归理性运营

2025年二季度以来,外卖平台的补贴大战为茶饮行业带来一波可观的流量红利。

古茗透露,外卖竞争从4月才开始显著影响业绩,7月后活动力度加大;蜜雪冰城则通过与加盟商协同运营,借势提升店均营业额和利润。

然而,依赖补贴的增长难以持续。进入8月,平台补贴退坡,订单增速放缓。这场“外卖狂欢”再次提醒行业:短期流量不如长期用户忠诚。

供应链:看不见的护城河

头部品牌无一例外地强调供应链能力作为核心竞争力:

- 蜜雪冰城实现核心食材100%自产,极大降低成本、保障稳定;

- 古茗凭借98%门店两日一配的冷链覆盖和区域高密度布局,优化物流与营销效率;

- 茶百道则通过26座仓配中心+三级配送网络,实现近94%门店“次日达”。

没有扎实的供应链,规模越大、风险越高。

产品创新:健康、天然成为新战场

消费者越来越理性,也更看重产品的健康属性:

- 茶百道上半年推出55款新品,其“真鲜冰奶”系列卖出近2000万杯,成为现象级爆款;

- 奈雪则聚焦“天然营养+”战略,联合多家机构推动行业进入“控糖+营养”双导向时代。其“小紫瓶”系列凭借“66颗蓝莓”天然抗氧化概念,3天销量突破50万杯。

创新不再只是口味叠加,而是品牌理念与用户价值的深度契合。

未来之战:咖啡与出海

几乎所有头部品牌都在寻找第二增长曲线:

- 蜜雪旗下幸运咖门店超7000家,同比增长164%,并已在主品牌门店上线咖啡品类;

- 古茗咖啡在超8000家门店配备咖啡机,请来吴彦祖代言,部分门店咖啡销售占比已达15%;

- 茶百道加速出海,落地韩国、西班牙等8个国家,韩国门店已达18家,已取得特许经营资质,初步实现本地化运营。

告别30元时代,主流消费回归11–20元

行业已彻底告别盲目追求高端定价的阶段。11-20元成为消费主流区间,果茶、鲜奶茶等大单品多集中于此;20元以上产品需依赖真正的产品创新和品牌溢价,消费者愿意为更好的口感、更天然的原料买单,却不再轻易为营销概念付出高价。

新茶饮行业已进入“中场战事”——跑马圈地的时代结束,精耕细作的时代正在到来。唯有那些真正理解消费者、掌控供应链、持续创新并稳健运营的品牌,才能在这场没有终点的马拉松中继续奔跑。

或许正如一位行业观察者所说:“茶饮的竞争,早已不再是杯中的竞争。”

发表回复